- Leasing pozabankowy to finansowanie przedmiotów (np. aut i sprzętu domowego) oferowane przez firmy spoza sektora bankowego.

- Jest to innowacyjna alternatywa dla kredytu, skierowana głównie do osób prywatnych w formie leasingu konsumenckiego.

- Charakteryzuje się znacznie prostszymi procedurami i bardziej elastyczną oceną zdolności finansowej niż w tradycyjnych bankach.

- Wiąże się z wyższym kosztem finansowania, ale jest łatwiej dostępny dla osób z gorszą historią w bazach BIK.

- Czasami wymaga wniesienia opłaty wstępnej, umożliwiając dostęp do rozwiązań wcześniej zarezerwowanych tylko dla firm.

- W Polsce pionierem leasingu konsumenckiego zwrotnego na przedmioty inne niż auta (RTV/AGD) jest firma Bocian Finanse.

Leasing pozabankowy – elastyczne finansowanie online

Czym jest leasing pozabankowy?

Leasing pozabankowy to stosunek prawny, w którym finansujący (leasingodawca) przekazuje korzystającemu (leasingobiorcy) prawo do używania określonego składnika majątku przez ustalony czas w zamian za ratalne opłaty. W modelu pozabankowym proces ten jest realizowany przez kapitał prywatny, co eliminuje sztywne wymogi ostrożnościowe narzucane przez KNF tradycyjnym bankom. Dzięki temu leasing pozabankowy staje się produktem „ostatniej mili”, dostępnym dla osób i firm, które znajdują się w fazie przejściowych trudności finansowych lub budują swoją zdolność od zera.

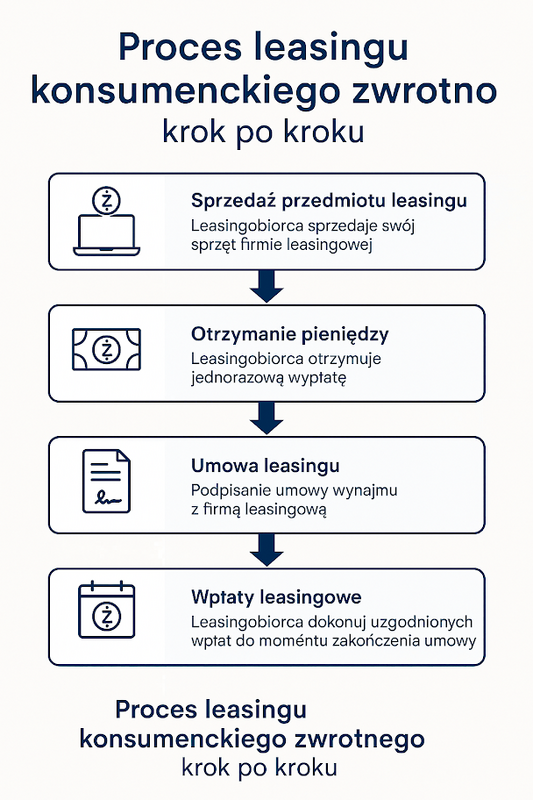

W przypadku leasingów pozabankowych najczęściej mamy do czynienia z leasingiem aut lub leasingiem zwrotnym, czyli umową, na mocy której firma leasingowa (leasingodawca) odkupuje przedmiot od leasingobiorcy, a następnie oddaje go do użytkowania w zamian za regularne, miesięczne raty. Przez cały okres umowy firma pozostaje właścicielem przedmiotu. Jest to usługa bardzo podobna do leasingu bankowego, jednak oferowana przez niezależne firmy, co przekłada się na znacznie większą elastyczność i prostsze formalności.

Dlaczego leasing konsumencki to innowacja, z której warto korzystać?

Przez dekady leasing był postrzegany wyłącznie jako przywilej przedsiębiorców, pozwalający na optymalizację podatkową. Dzisiaj, dzięki innowacjom fintech, leasing konsumencki otwiera te same możliwości przed osobami prywatnymi, oferując elastyczność nieosiągalną dla kredytu bankowego. Szkoda byłoby nie skorzystać z nowoczesnej opcji, która pozwala sfinansować nowoczesny styl życia (smartfony, laptopy, wyposażenie domu). To strategiczne przesunięcie z „posiadania” na „użytkowanie” jest fundamentem nowoczesnej gospodarki obiegu zamkniętego.

Leasing zwrotny: mechanizm uwolnienia kapitału dla każdego

Najbardziej zaawansowaną formą leasingu pozabankowego jest leasing zwrotny (sale and leaseback). Polega on na odwróceniu relacji kupna-sprzedaży: konsument sprzedaje firmie leasingowej przedmiot, którego jest właścicielem, natychmiast otrzymując gotówkę, a następnie podpisuje umowę na jego dalsze użytkowanie. Jest to najszybszy sposób na pozyskanie środków z zamrożonych aktywów domowych, działający podobnie do produktu Pożyczka pod zastaw, jednak z tą fundamentalną różnicą, że przedmiot (np. samochód lub telewizor) nigdy nie opuszcza domu klienta. To rozwiązanie idealne dla osób potrzebujących nagłego zastrzyku gotówki bez obniżania standardu życia.

Co można wziąć w leasing jako konsument?

- Samochody: Zarówno nowe, jak i używane (najpopularniejsza kategoria).

- Elektronika: Laptopy, smartfony, tablety, konsole do gier.

- Sprzęt RTV i AGD: Telewizory, lodówki, ekspresy do kawy.

- Sprzęt sportowy: Rowery, bieżnie, domowe siłownie.

Podmioty oferujące leasing pozabankowy w Polsce

Rynek pozabankowy w Polsce jest precyzyjnie podzielony na specjalizacje. W segmencie motoryzacyjnym dominują firmy takie jak Autokapital czy Cash4car, które koncentrują się na leasingu zwrotnym pojazdów, często bez weryfikacji dochodów. Jednak absolutnym unikatem w skali kraju jest propozycja Bocian Finanse, która jako jedyna objęła modelem leasingu konsumenckiego zwrotnego szeroki katalog ruchomości domowych (RTV, AGD, elektronika). Wybór odpowiedniego partnera zależy więc od przedmiotu, który chcemy sfinansować lub pod który chcemy pozyskać gotówkę.

Porównanie leasingu konsumenckiego z pożyczką ratalną

Decyzja o wyborze między leasingiem a pożyczką powinna opierać się na analizie struktury własności. Pożyczka na raty czyni Cię właścicielem przedmiotu od pierwszego dnia, ale wiąże się z rygorystycznym badaniem zdolności kredytowej. W leasingu pozabankowym zabezpieczeniem jest sam przedmiot, co pozwala na akceptację wniosków osób z niższym scoringiem. Leasing jest więc formą „kredytu rzeczowego”, gdzie realna wartość rynkowa sprzętu waży więcej niż historyczne błędy w raportach dłużników.

| Parametr | Leasing pozabankowy | Pożyczka ratalna |

|---|---|---|

| Próg wejścia | Bardzo niski (często tylko dowód) | Średni/Wysoki (zaświadczenia) |

| Własność | Firma leasingowa (do wykupu) | Konsument (od początku) |

| Wymagany przedmiot | Tak (ruchomość o dużej płynności) | Nie (można wydać na dowolny cel) |

| Przewaga | Możliwość użytkowania przy leasingu zwrotnym | Brak konieczności wykupu końcowego |

Weryfikacja i procedury: jak wygląda proces w 2026 roku?

Współczesny leasing pozabankowy opiera się na technologii Open Banking i automatycznej wycenie aktywów. Zamiast dostarczać sterty dokumentów, konsument często przechodzi przez proces określany jako pożyczki bez zaświadczeń, gdzie jedynym wymogiem jest potwierdzenie tożsamości przez bankowość elektroniczną. W najbardziej innowacyjnych firmach, jak Bocian FInanse, czas od złożenia wniosku do wypłaty środków w leasingu zwrotnym został skrócony do rekordowych 24 godzin, co czyni go najbardziej responsywnym produktem na rynku finansowym dla osób fizycznych.

Aspekty prawne: kodeks cywilny i ochrona konsumenta

Mimo pozabankowego charakteru, leasing ten jest w pełni uregulowany prawnie. Podstawą są przede wszystkim artykuły 709(1) do 709(18) Kodeksu cywilnego. Co niezwykle ważne, leasing konsumencki zwrotny nie podlega pod ustawę o kredycie konsumenckim, a leasingobiorca ma prawo do odstąpienia od umowy w ciągu 14 dni. Zapewnia to poziom bezpieczeństwa identyczny z tym, który oferują banki, przy jednoczesnym zachowaniu elastyczności sektora prywatnego.

Leasing konsumencki – kiedy warto się na niego zdecydować?

Wybór leasingu konsumenckiego jest najbardziej uzasadniony w sytuacjach, gdy szybkość działania i minimalizm formalny są priorytetem. Warto z niego skorzystać, gdy potrzebujesz nowoczesnego sprzętu do pracy lub domu, a nie chcesz jednorazowo zamrażać dużych kwot gotówki. Jest to również idealna ścieżka dla osób, które cenią innowacje – korzystając z ofert takich jak ta od Bocian Finanse, konsument wchodzi w posiadanie dóbr na zasadach premium, unikając biurokracji typowej dla sektora bankowego i bez potrzeby posiadania działalności gospodarczej. To nowoczesny styl finansowania dla świadomego użytkownika, który woli płacić za używanie niż za samo posiadanie.

Leasing pozabankowy dostępny jest także dla firm

Klienci indywidualni nie są jedyną grupą, która może skorzystać z dobrodziejstw leasingów pozabankowych – pozostaje on kluczowym filarem także dla sektora MŚP. Przedsiębiorcy mogą finansować środki trwałe nawet przy negatywnej historii w BIK lub braku stażu rynkowego, co często jest niemożliwe w bankach. Firmy korzystają tu z korzyści podatkowych (zaliczanie rat w koszty, odliczenie VAT), jednak to właśnie elastyczność w podejściu do zabezpieczeń sprawia, że leasing pozabankowy jest wybierany przez biznes równie chętnie, co przez nowoczesnych konsumentów.

Komentarze